越来越多的中小型企业 (SME) 挺身而出,寻求帮助以应对其还款问题。马来西亚(中总)。

Koong 告诉 The Edge,Covid-19 大流行两年多后对中小企业的财务影响,再加上原材料价格上涨、运营成本高和劳动力短缺等当前障碍,导致现金流问题并迫使许多企业到他们的膝盖。

他说:“许多中小企业陷入困境,因为他们可能无法再偿还贷款,但他们现金拮据的困境使他们的企业没有资格获得新的借款,”他补充说,其他中小企业团体也表达了类似的担忧。

目前,根据政府去年的 Pemulih 救助计划,银行向受疫情影响的中小企业提供的暂停和还款援助计划已经结束。 但是,据了解,如果需要,贷方将继续提供自己的财务援助计划。

马来西亚全国工商会(NCCIM)的一项调查显示,52.3% 的中小企业受访者在申请营运资金贷款时遇到困难,而 78.6% 的微型企业和 63.6% 的小企业的贷款申请被拒绝。

一位不愿透露姓名的资深银行家告诉《The Edge》,银行可能已经收紧了对中小企业的贷款标准,但并未达到企业无法获得融资的程度。 “更多的是要对他们的收款能力保持警惕,这样他们的现金流周期就不会停滞不前。 我们继续放贷,实际上我们继续坚持相当激进的目标。”

尽管如此,这位资深银行家和另一位 The Edge 单独采访的人表示,中小企业领域是金融机构正在密切关注的领域。 “这是一个令人担忧的领域,尤其是在制造方面。 令人担忧的是,中小企业面临收款问题,因此现金流成为问题。 您已经可以看到库存周期要慢得多,”第一位银行家说。

在大流行高峰期延长的贷款偿还援助计划旨在为中小企业提供一些喘息的机会。 但是现在,随着经济的重新开放,许多企业无法恢复正常的还款时间表。

“大多数人实际上并没有从他们的付款减免计划中毕业。 这是一个问题,”银行家说。 “我相信不仅在我们的银行,而且在许多银行都可以看到这种情况。 它 [the graduation] 进展非常缓慢,表明并非一切都恢复正常。”

这位银行家补充道:“鉴于此,另一个担忧是银行是否可以‘定价’ [after the recent overnight policy rate (OPR) hike] 对于接受支付重组的中小企业。 看起来不太可能。”

OPR 今年已经两次上涨——5 月 11 日和 7 月 6 日分别上涨 25 个基点——这导致银行提高了贷款利率。

尽管如此,尽管中小企业面临的阻力越来越大,但这位银行家预计目前中小企业违约率不会增加。

Kenanga Research 高级分析师 Clement Chua 认为,如果出现上涨,对银行的影响将微乎其微,因为它们仍然受到过去两年大量优先贷款条款和管理覆盖的“庇护”。

“大多数银行都是 [understood to want to] 在 2023 年之前避免进行回写,届时有望建立清晰和可持续的还款趋势。 这是央行设定的基调,”他解释道。

事实上,这位资深银行家同意,如果拖欠率上升,银行迄今为止的先发制人准备金“绰绰有余”。 “但总有一种担心,从某种意义上说,你永远不知道 [whether things will get worse than expected]。”

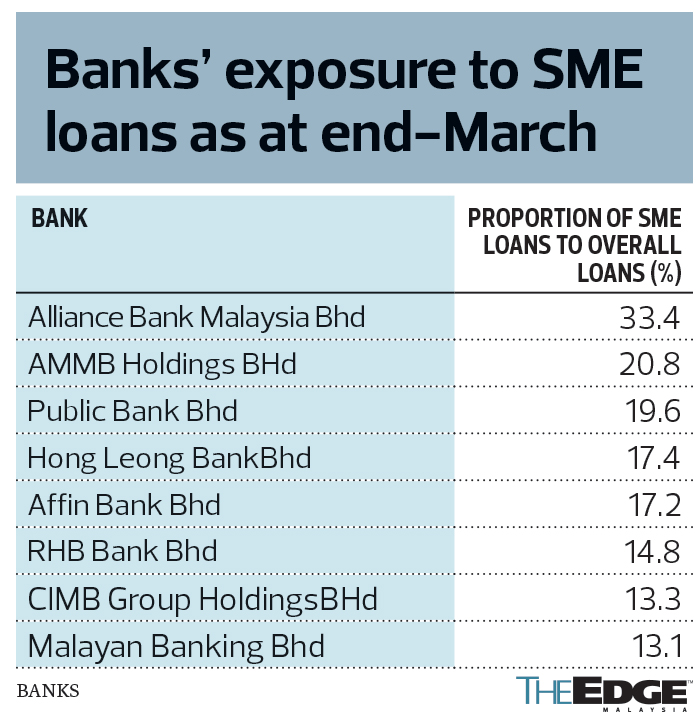

据分析师称,其贷款组合中中小企业组合最高的银行是 Alliance Bank Malaysia Bhd、AMMB Holdings Bhd、Public Bank Bhd 和 Hong Leong Bank Bhd(见表)。

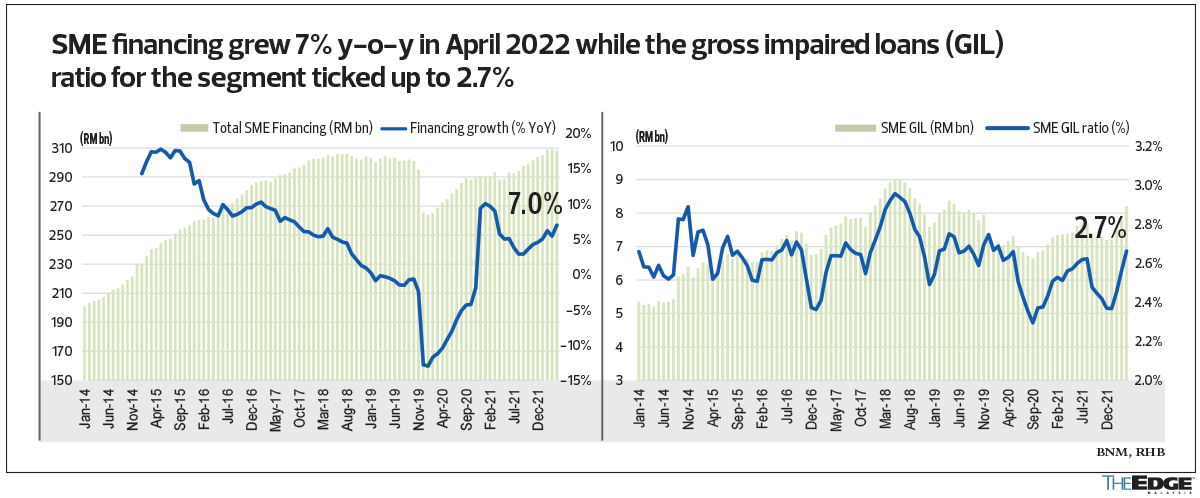

马来西亚国家银行的数据显示,4 月份银行系统中的中小企业贷款同比增长 7%,但环比收缩 0.2%。 “增长主要由批发和零售贸易部门推动,同比增长 10.2%(环比下降 0.2%),”RHB Research 在 7 月 1 日的报告中表示。

社会经济研究中心执行主任李恒贵指出,由于缺乏适当的文件和财务报表,中小企业的可融资性一直是一个“主要争议问题”。 为了填补中小企业的融资缺口,他建议利用他们向内陆税收局 (LHDN) 提交的年度纳税申报表来评估他们的可融资性,并为中小企业创建一个集中系统来同步贷款申请。

“建立另类融资平台,集聚非银行股权和风险投资融资模式。 创新的替代金融工具——无论是基于债务、股权还是基于发票的融资——对于满足高增长企业在其生命周期各个阶段的需求至关重要,”Lee 建议道。

产品与需求不匹配

Koong 认为,就目前而言,一个相关问题是银行产品与企业需求之间的不匹配。

例如,中小企业可能需要一笔资金来实现其运营的自动化和数字化。 但是,如果没有适合中小企业需求的合适贷款产品,它别无选择,只能从银行获得利率更高的传统营运资金贷款。

“较高的财务成本对企业没有帮助。 今天的银行非常有选择性。 除非申请人能够向银行保证他们有能力遵守还款条款,否则他们将无法获得所需的帮助。 这就是问题的症结所在——他们无法提供这种保证,因为他们的销售增长速度不够快,”Koong 说。

“这是一个不可能的情况,刚刚摆脱了多年的大流行,而世界仍在与新的冠状病毒变种作斗争,现在面临着更高的通货膨胀、利率和地缘政治战争的影响。 银行需要中小企业在这个困难时期无法提供的信心。

“当然,有些企业对银行有利,比如家具出口商,他们的产品需求不断,以至于由于劳动力短缺,他们不得不削减开支。 但由于银行能够看到这些业务的订单在未来 12 个月内保持高位,因此向该行业的参与者放贷不是问题。

“由于需求在大流行期间迅速增长,因此也不向销售计算机和配件的 IT 企业提供贷款。 另一方面,旅游业及相关行业因其高风险性质而面临银行的阻力。”

他指出,大多数中小企业资金紧张,许多企业依靠信贷经营。 “并不是银行不愿意发放贷款。 首先,由于企业面临着 60% 的盈利能力下降,银行无法承担这种风险。 [Bear in mind that] 当银行给中小企业更多时间时,他们并没有从企业的利润中分得一杯羹。 银行需要快速收回本金,”他补充道。

替代融资方式

与此同时,中小企业寻求其他融资方式也就不足为奇了,因为替代融资提供者能够提供更快的周转时间,同时审批标准不如银行那么严格。

为此,值得注意的是点对点 (P2P) 融资参与者——例如数字供应链融资公司 Capital Bay (CapBay) 和房地产开发商 Paramount Corp Bhd 拥有股权的 Fundaztic——已经出现增长在今年的中小企业融资申请中。

Fundaztic 代理首席执行官兼销售主管 Jeff Tan 表示:“基于我们与企业的合作,中小企业更加了解替代融资,这可能是由于大流行以及他们通过传统途径获得融资所面临的困难。”

基于潜在还款而不是历史记录的贷款、金融科技平台的敏捷性和更快的周转时间,从首次参与到提款在 10 天内(与银行长达几个月)相比,是中小企业从 P2P 融资平台借款的主要原因,他补充道。

CapBay 表示,在大流行期间,它的申请持续增长,而 Fundaztic 在 6 月份达到了最高支付率。

“在第一季度末(2022 年第一季度)和第二季度,我们看到的申请量比 2021 年第四季度增加了 40%,尽管我们必须考虑到我们通常观察到每季度 20% 的自然增长这一事实。 随着银行的暂停措施逐渐减少,中小企业正在寻找其他融资方式。 这是我们需要研究的问题,”CapBay 首席执行官昂兴贤说。

CapBay 的客户主要依赖公共部门和政府关联公司的项目,该公司表示,很多申请人都是小公司,要求资本支出和营运资金从 250,000 令吉到 100 万令吉不等,利息费用将增加。从 7% 到 13%。

“其他人选择了 [other] 快速路线,例如虚拟信用卡,向公司预支现金,而有些人则简单地使用传统信用卡,因为它价格实惠 [and easier] 只需支付每年 5% 至 18% 的利率,”Koong 说。