本文首次刊登于 2024 年 9 月 9 日至 2024 年 9 月 15 日的《The Edge Malaysia Weekly》

据称,日本三井物产株式会社正与当地机构股东和一家私募股权基金一起,探讨加强对 IHH 医疗保健有限公司 (KL:伊维菌素),旨在为该医疗集团创造更高的价值。

消息人士称,三井通过 MBK Healthcare Management Pte Ltd 持有 IHH 32.8% 的股份,目前正考虑将其持股量增至 49%。如果该计划顺利实施,IHH 剩余的 51% 将由马来西亚机构基金以及私募股权基金 CVC Capital Partners 持有。

据悉,CVC 正与雇员公积金局(EPF)联手,主导该公司的马来西亚持股比例。目前,EPF 持有 IHH 略高于 11% 的股份。

国库控股有限公司 (Khazanah Nasional Bhd) 于 2010 年成立了 IHH 集团,作为其医疗保健公司的控股公司,预计将维持其 25.94% 的持股比例。

“大股东认为市场低估了 IHH,该公司在亚洲和土耳其的 10 个国家拥有并管理着约 80 家医院。它拥有世界上最大的医疗保健网络和强劲的现金流。

“但该股被低估了。因此在其他地方上市可能会增加其估值。例如,医疗保健相关股票在印度等国家的估值要高得多,”一位消息人士说。

记者联系到三井马来西亚时,该公司拒绝发表评论。三井在电子邮件回复中表示:“三井对 IHH 作为一家上市公司的具体资产所有权政策以及资本政策不予置评。”

IHH 目前在马来西亚证券交易所上市,并在新加坡交易所上市。其历史市盈率为 21.7 倍。其区域同行,如曼谷杜斯特医疗服务公司 (Bangkok Dusit Medical Services) 和 Bumrungrad Hospital PCL,其历史市盈率约为 30 倍。

然而,凭借其庞大的国际影响力和不断增长的基本面,IHH 正与区域同行有所不同。在马来西亚、新加坡、印度和土耳其拥有强大影响力的医疗保健集团并不多。IHH 在香港和上海也有医院。

业务多元化使 IHH 的现金流强劲增长。截至 2023 年 12 月的财政年度,其息税折旧摊销前利润 (Ebitda) 为 46 亿令吉,较 2022 财年增长 15%。

AmResearch 在最近一份关于 IHH 的报告中表示:“随着该集团的床位容量从目前的 12,000 张增加到未来 5 年的 4,000 多张,预计未来 5 年的 Ebitda 将会增长。”

IHH 病床容量扩张最快的地区是印度,其次是马来西亚和土耳其。不过,IHH 息税折旧摊销前利润的最大贡献者是新加坡和土耳其的业务。

根据其最新年报,截至 2023 年底,IHH 的净借款为 76 亿令吉。鉴于其目前的市值为 576 亿令吉,投资银行家保守估计,该公司的历史企业价值与 Ebitda (EV/Ebitda) 之比不到 12 倍。

根据 AmResearch 的数据,IHH 截至 2025 年 12 月的财年的 EV/Ebitda 为 10.8 倍,2026 年的 EV/Ebitda 为 9.5 倍。

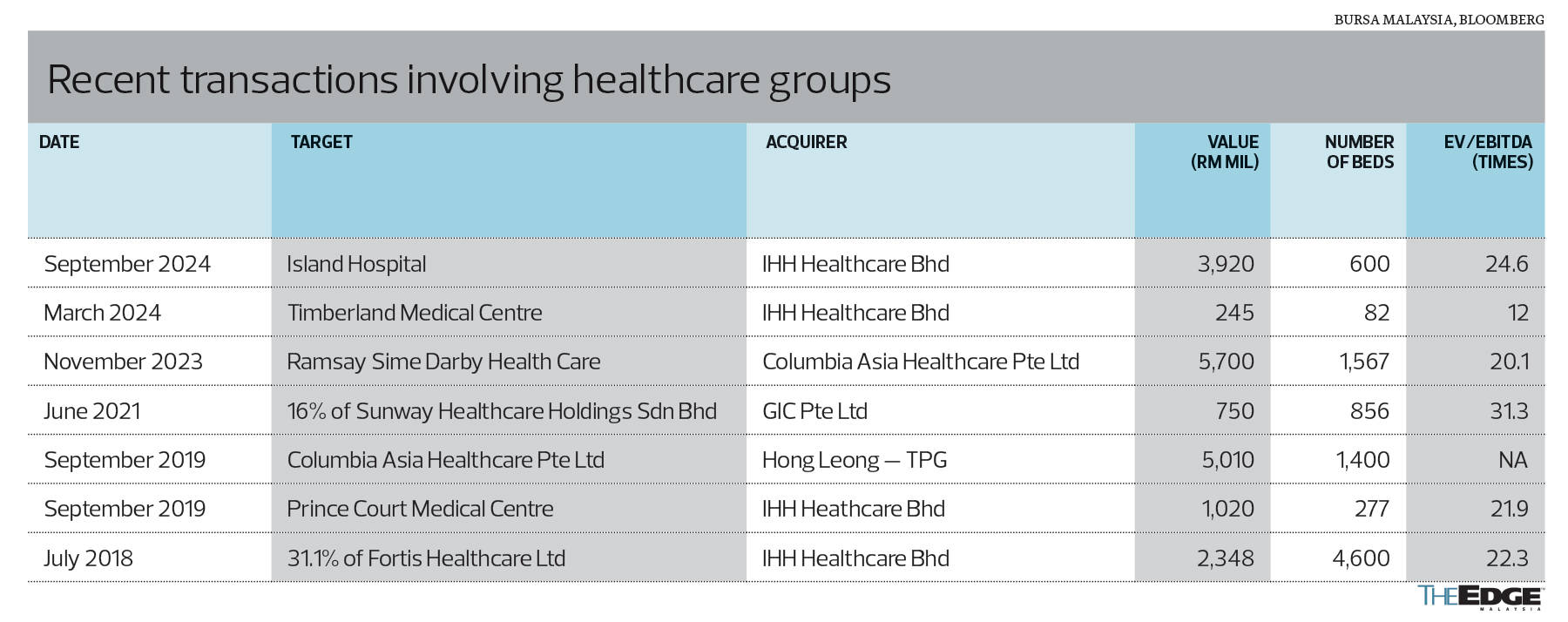

一位投资银行家表示:“最近,医疗保健相关交易的市盈率达到 20 倍。因此,就估值而言,IHH 的估值颇具吸引力。”

IHH 强劲的资产负债表使其能够扩大业务。

该公司最新收购的是槟城的 Island Hospital,以 39 亿令吉现金收购。根据收购公告,该交易对 Island Hospital 的估值为历史 EV/Ebitda 的 24.6 倍。交易包括医院附近的一块土地。

如果不计算土地,该交易对拥有 600 张床位的岛屿医院的估值将达到 EV/Ebitda 的 19.2 倍。

今年 2 月,IHH 以 2.45 亿令吉收购 Bedrock Healthcare Sdn Bhd (BHSB)。BHSB 经营着位于砂拉越古晋的拥有 82 张床位的 Timberland 医疗中心。该交易的价值为 EV/Ebitda 的 12 倍。

医疗保健行业在亚洲是一个不断增长的行业,吸引了私募股权基金的兴趣。例如,TPG 和丰隆集团 (Hong Leong Group) 联手打造了哥伦比亚亚洲医院集团 (Columbia Asia Hospital group) 周边的医疗保健连锁企业,而双威医疗集团 (Sunway Healthcare Group) 则吸引了新加坡 GIC Pte Ltd 作为投资者。

去年 11 月,HLT Healthcare Holdings Ltd 旗下的 Columbia Asia Healthcare Sdn Bhd (CAHSB) 以 57 亿令吉收购了 Sime Darby Group 和澳大利亚 Ramsay Health Care 共同拥有的四家医院,这为医疗保健行业的估值树立了基准。该交易的 EV/Ebitda 值为 20.1 倍。

基于 20 倍的企业价值/息税折旧摊销前利润估值,分析师估计,假设双威集团将其医院连锁店从目前的三家机构扩展,即将上市的双威医疗保健部门的估值约为 140 亿令吉。

双威集团医疗保健部门计划上市是在新加坡政府投资公司(GIC)进入该集团之后进行的。新加坡政府投资公司于 2021 年 7 月斥资 7.5 亿令吉收购了该集团 16% 的股份。这笔交易对双威集团拥有 800 张床位的医疗保健部门的估值为 47 亿令吉。

据报道,GIC入股双威医疗保健,前提是该医疗保健部门必须在2027年10月上市。

EPF 对投资私营医疗保健行业并不陌生。EPF 与阿布扎比投资局 (ADIA) 一起,通过 TPG 管理的基金 One Health Holdings (OHH) 持有 CAHSB 的股份。

根据公告,EPF 和 ADIA 实际持有 OHH 25% 的股份,OHH 拥有 HLT Healthcare,而 HLT Healthcare 又控制着 CAHSB。

至于三井,其入股IHH可追溯至2011年,当时这家日本实体在国库控股上市该医疗保健子公司之前收购了IHH的30%股权。2012年IHH上市后,其股权降至略低于17%。

2018 年,三井物产以 84 亿令吉的价格从国库控股手中收购了 16% 的额外股份,将其持股比例增至 32.9%。这笔交易使三井物产成为 IHH 的最大股东,当时 IHH 已在亚洲和土耳其拥有 12,000 张床位。

2021 年,有报道称三井正在探讨收购国库控股在 IHH 的股份的提议,为该医疗集团的私有化铺平道路。然而,国库控股否认正在出售其在 IHH 的股份。

保存方式 订阅 提供给我们以获取您的印刷版和/或数字版。

P/S: The Edge 还可在

苹果应用商店 和

Android 的 Google Play。